I vaccini stanno diventando il motore dell’industria farmaceutica.

Fare vaccini è diventato conveniente: stiamo assistendo a un grande rilancio della ricerca, un’esplosione di attività promozionali e culturali, accompagnate da una aggregazione, in poche grandissime multinazionali, di buona parte dell’industria vaccinale.

Con il nuovo vaccino contro il meningococco B, (Bexsero®▼), GlaxoSMithKline potrebbe superare il leader del settore, Sanofi.

L’ipotesi è stata avanzata da un’analisi di GlobalData, secondo la quale le vendite del nuovo vaccino arriveranno a 570 milioni di dollari in 10 anni.

Il monovalente Bexsero®▼(4CMenB) e il quadrivalente Menveo (MenACWY) hanno fatto guadagnare all’azienda britannica, nel 2015, rispettivamente 167 e 232 milioni di dollari, fatturati raggiunti anche grazie all’accordo con il governo britannico per far rientrare il vaccino nei programmi nazionali di immunizzazione, con la somministrazione ai bambini di due, quattro e 12-13 mesi.

L’ipotesi è stata avanzata da un’analisi di GlobalData, secondo la quale le vendite del nuovo vaccino arriveranno a 570 milioni di dollari in 10 anni.

Il monovalente Bexsero®▼(4CMenB) e il quadrivalente Menveo (MenACWY) hanno fatto guadagnare all’azienda britannica, nel 2015, rispettivamente 167 e 232 milioni di dollari, fatturati raggiunti anche grazie all’accordo con il governo britannico per far rientrare il vaccino nei programmi nazionali di immunizzazione, con la somministrazione ai bambini di due, quattro e 12-13 mesi.

La domanda delle dosi è stata così alta che all’inizio del 2016 l’azienda inglese si è trovata a corto di scorte1.

GSK, inoltre, lancerà un altro vaccino, il pentavalente MenABCWY (una via di mezzo tra Bexero®▼e Menveo), attualmente in fase II di sperimentazione (ricerca sull’uomo)2, che potrebbe portare a un cambio nei programmi di vaccinazione.

MenABCWY è destinato a crescere fino a 435 milioni di dollari di fatturato entro il 2025. GlobalData sostiene che il candidato potrebbe sostituire i vaccini MenACWY attualmente raccomandati, Menveo di GSK e Menactra di Sanofi Pasteur, facendo sì che il suo successo possa avvenire a spese di Sanofi3.

MenABCWY è destinato a crescere fino a 435 milioni di dollari di fatturato entro il 2025. GlobalData sostiene che il candidato potrebbe sostituire i vaccini MenACWY attualmente raccomandati, Menveo di GSK e Menactra di Sanofi Pasteur, facendo sì che il suo successo possa avvenire a spese di Sanofi3.

Nel complesso, il mercato è destinato a crescere dagli 1,1 miliardi di dollari del 2015 a 1,8 miliardi nel 2025, con il prossimo vaccino di GSK e i cambiamenti nazionali nel programma di immunizzazione a guidare l’espansione.

Nel frattempo, però, GSK fa affidamento sui suoi vaccini già in commercio per i guadagni di vendita che compensano perdite di altri settori.

Nel 2015, Bexsero®▼e Menveo, che appartenevano a Novartis (ceduti a GSK tra il 2014 e il 2015), arrivarono complessivamente a 115 milioni di sterline (167 milioni dollari) e 160 milioni di sterline (232 milioni di dollari).

Nel 2015, Bexsero®▼e Menveo, che appartenevano a Novartis (ceduti a GSK tra il 2014 e il 2015), arrivarono complessivamente a 115 milioni di sterline (167 milioni dollari) e 160 milioni di sterline (232 milioni di dollari).

Ma Menactra di Sanofi Pasteur ha sovrastato gli importi nel 2015, con vendite in crescita del 18,2% a 563 milioni di euro (639 milioni di dollari). Per quanto riguarda invece Trumenba di Pfizer, che protegge contro il meningococco B come Bexsero®▼ di GSK, raggiungerà circa i 225 milioni di dollari nelle vendite del 2019, secondo le prime stime.

GSK assicura che entro il 2020 verranno lanciati 40 nuovi farmaci e vaccini, di cui l’80% ha il potenziale di essere “first-in-class” grazie a nuovi meccanismi d’azione.

Le nuove molecole e l’andamento della company sono stati presentati il 3 novembre 2015 a New York agli investitori finanziari di tutto il mondo.

Andrey Witty, Ceo di GSK, ha evidenziato come i nuovi prodotti già contribuiscono e contribuiranno nel prossimi anni a pareggiare (e non solo) le perdite dovute alla scadenza dei brevetti e alla conseguente erosione dei generici.

Le nuove molecole e l’andamento della company sono stati presentati il 3 novembre 2015 a New York agli investitori finanziari di tutto il mondo.

Andrey Witty, Ceo di GSK, ha evidenziato come i nuovi prodotti già contribuiscono e contribuiranno nel prossimi anni a pareggiare (e non solo) le perdite dovute alla scadenza dei brevetti e alla conseguente erosione dei generici.

“I nuovi prodotti – ha precisato Witty – cresceranno molto di più rispetto a quanto perderemo per questo brevetto scaduto”4.

In tutto, GSK ha il potenziale di depositare fino a 20 domande di autorizzazione alle autorità regolatorie prima del 2020. Nel quinquennio 2010-2015 GSK ha ottenuto il numero più alto di approvazioni da parte dell’agenzia americana (FDA), ben 14, superando ogni altra società farmaceutica.

Molteplici le collaborazioni con il mondo accademico e altre company, in tutto oltre 1.500, che producono ogni anno una media di 35 pubblicazioni su giornali ad altissimo impatto scientifico (Cell, Nature, Science). Dal 2014 al 2015, ricercatori GSK sono stati co-autori di oltre 1.600 pubblicazioni.

Molteplici le collaborazioni con il mondo accademico e altre company, in tutto oltre 1.500, che producono ogni anno una media di 35 pubblicazioni su giornali ad altissimo impatto scientifico (Cell, Nature, Science). Dal 2014 al 2015, ricercatori GSK sono stati co-autori di oltre 1.600 pubblicazioni.

Le aree strategiche di ricerca e sviluppo GSK sono sei: HIV & malattie infettive, oncologia, immuno-infiammazione, vaccini, respiratorio e malattie rare.

In particolare, la situazione dello sviluppo dei vaccini è stata illustrata da Moncef Slaoui, chairman of Vaccine4.

In particolare, la situazione dello sviluppo dei vaccini è stata illustrata da Moncef Slaoui, chairman of Vaccine4.

La società britannica ha la più ampia gamma di vaccini contro la meningite meningococcica approvati e candidati. Questo include Menveo (MenACWY) tetravalente, approvato il 64 Paesi, e il vaccino Men B (Bexsero®▼, approvato in Usa ed EU) e di un vaccino pentavalente MenABCWY, che potrebbe diventare l’opzione ottimale per la prevenzione delle malattie ed è attualmente in sviluppo di fase II.

GSK ha due nuovi approcci alla vaccinazione RSV (virus respiratorio sinciziale) in Fase II di sviluppo clinico. Nella prevenzione dell’herpes zoster troviamo Shingrix (zoster).

GSK ha due nuovi approcci alla vaccinazione RSV (virus respiratorio sinciziale) in Fase II di sviluppo clinico. Nella prevenzione dell’herpes zoster troviamo Shingrix (zoster).

In conclusione, come ha sottolineato Witty: “Oggi abbiamo profilato circa 40 potenziali nuovi farmaci e vaccini innovativi, che sosterranno la futura crescita del nostro business nei farmaci e nei vaccini. Il livello di innovazione in questo portfolio è sostanziale: lo consideriamo un fattore critico nell’attuale scenario in cui i decisori devono trovare un bilanciamento tra la pressione sui prezzi e la domanda. Questo livello di innovazione ci rende fiduciosi nella possibilità di generare un significativo valore per gli azionisti insieme a benefici allargati per pazienti e consumatori”4.

Fare vaccini è diventato conveniente: stiamo assistendo a un grande rilancio della ricerca, un’esplosione di attività promozionali e culturali, accompagnate da una aggregazione, in poche grandissime multinazionali, di buona parte dell’industria vaccinale.

In effetti, da quando si è passati dai 3 vaccini degli anni ’80 (antipolio, antidif-tetanica) ai 15 odierni (aggiungendo quelli contro epatite B, pertosse, emofilob Hib, meningococco B e C, pneumococco, rotavirus, morbillo, parotite, rosolia, varicella, papilloma virus, influenza…) il “mercato” è cambiato, con guadagni consistenti da parte dei produttori.

Nel sito ufficiale dell’Organizzazione Mondiale della Sanità (OMS o WHO) ha fatto la comparsa un documento che potete consultare a questo indirizzo:

Nel sito ufficiale dell’Organizzazione Mondiale della Sanità (OMS o WHO) ha fatto la comparsa un documento che potete consultare a questo indirizzo:

Global Vaccine Market Features and Trends

Miloud Kaddar Senior Adviser, Health Economist

WHO, IVB, Geneva

http://who.int

Miloud Kaddar Senior Adviser, Health Economist

WHO, IVB, Geneva

http://who.int

Le tabelle con i dati sul fatturato e i suggerimenti su come sviluppare il mercato delle vaccinazioni confermano che la vendita di vaccini è diventata per l’industria una miniera d’oro che deve essere curata e preservata per mezzo di politiche sanitarie che nei vari paesi sostengano, promuovano, ed incentivino le vaccinazioni.

Non si specifica “anche le vaccinazioni inutili”, ma i dati e il testo che li accompagna parlano da sé.

Non si specifica “anche le vaccinazioni inutili”, ma i dati e il testo che li accompagna parlano da sé.

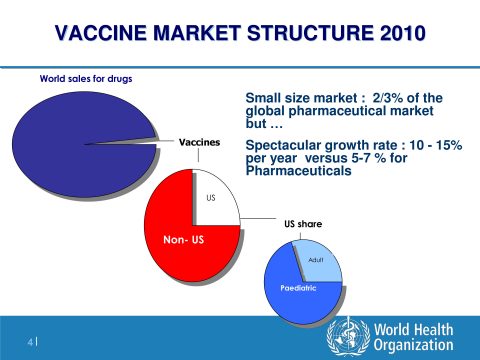

Le prime slide evidenziano l’enorme potenziale di sviluppo che in questi ultimi anni ha contraddistinto le vendite di vaccini nei paesi sviluppati con un incremento del 10-15 % contro una crescita del 5-7% degli altri farmaci.

Dal 2000 al 2013 il valore del mercato dei vaccini è quadruplicato: da 5 miliardi di dollari a quasi 24 miliardi di dollari nel 2013.

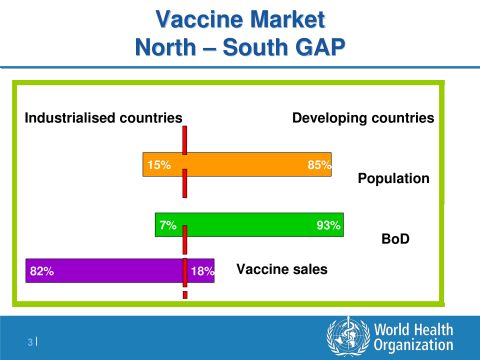

Tuttavia, il mercato in Occidente è piccolo, come mostrano i grafici, perché i tre quarti della popolazione mondiale risiede nei paesi in via di sviluppo.

E devono essere questi, si sottolinea, il nuovo target dell’industria. Obiettivo per i prossimi anni: raggiungere i 100 miliardi di dollari entro il 2025 grazie ai 120 nuovi prodotti che sono stati programmati e di cui 60 vengono dichiarati rilevanti per i paesi in via di sviluppo. Fattore strategico è il seguente: “Vaccine becoming an engine for the pharmaceutical industry”, i vaccini stanno diventando il motore dell’industria farmaceutica.

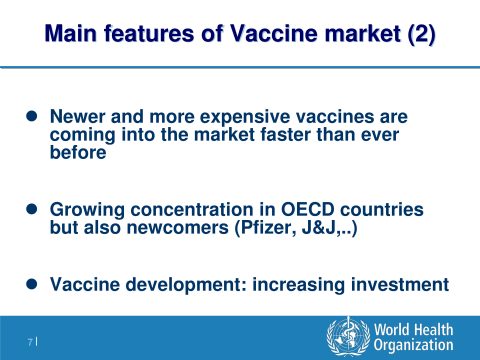

Sta dunque emergendo, dichiara il documento OMS, un “new business model” per i vaccini. Infatti, “sempre nuovi e sempre più costosi vaccini stanno entrando nel mercato a una velocità ineguagliata rispetto al passato”:

“Newer and more expensive vaccines are coming into the market faster than ever before”.

“Newer and more expensive vaccines are coming into the market faster than ever before”.

Segue una dettagliata analisi dei maggiori produttori mondiali, del fatturato che essi ottengono da vari vaccini. Da questa apprendiamo che solo nella prima metà del 2012, uno dei vaccini più incredibilmente redditizi è stato quello contro il Papillomavirus (893 milioni di dollari, sommando le vendite delle due case produttrici: la Merck 608 milioni di dollari con il suo Gardasil e la GlaxoSMithKline 285 milioni di dollari con il Cervarix).

E veniamo alla fatidica domanda posta dalla SLIDE n. 14:

ma quali sono i fattori di crescita dei vaccini? (Vaccine market: growth factors?)

Risposta: una combinazione di fattori, il primo dei quali è “l’importanza di malattie infettive e di nuove minacce” (importance of communicable diseases and new threats).

In due tabelle precedenti, infatti

In due tabelle precedenti, infatti

erano evidenziati in rosso i ricavi ottenuti grazie ai vaccini anti-influenzali: accanto ad 1,2 miliardi di dollari della Sanofi per H1N1 ed influenza stagionale, vi sono i 441 milioni di dollari della Novartis sempre contro l’influenza suina (da cui originò la bufala della pandemia influenzale che causò una grave perdita di credibilità della stessa OMS, per i conflitti di interessi non dichiarati degli esperti che indussero l’organizzazione a lanciare l’allarme pandemico).

Altro fattore chiave è ovviamente, precisa sempre il documento, una domanda in crescita, un nuovo target tra la popolazione, e naturalmente i paesi emergenti.

Ecco perché sono schematizzate le direttive su come impostare la strategia di accordi commerciali con i governi, con i produttori locali, su come creare una domanda tanto nel settore pubblico che nel privato.

I produttori locali (local manufacturers), in particolare, vanno tenuti sott’occhio, perché si stanno accaparrando fette importanti di mercato a prezzi più bassi. Pertanto la dicitura “accordi con i produttori locali”, non lascia molto spazio alla fantasia quanto ai contenuti.

I produttori locali (local manufacturers), in particolare, vanno tenuti sott’occhio, perché si stanno accaparrando fette importanti di mercato a prezzi più bassi. Pertanto la dicitura “accordi con i produttori locali”, non lascia molto spazio alla fantasia quanto ai contenuti.

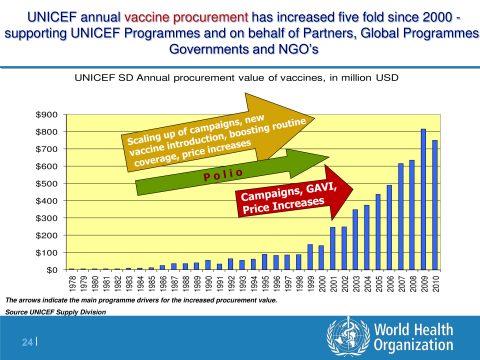

E’ facile da intuire cosa s’intenda: ci si mette d’accordo sul livello dei prezzi e ci si spartisce la torta tra buoni amici nei mercati emergenti. In seguito agli interventi messi in campo dall’UNICEF e dalla PAHO (Pan American Health Organization), il mercato dei vaccini ha avuto una “spectacular increase” negli ultimi dieci anni diventando una priorità “nazionale, globale e regionale”.

Tutto questo, evidenzia la SLIDE n.24,

grazie ad un incremento dimensionale delle campagne sull’opinione pubblica, all’introduzione di nuovi vaccini, all’incentivazione della copertura vaccinale di routine, e ad un incremento dei prezzi.

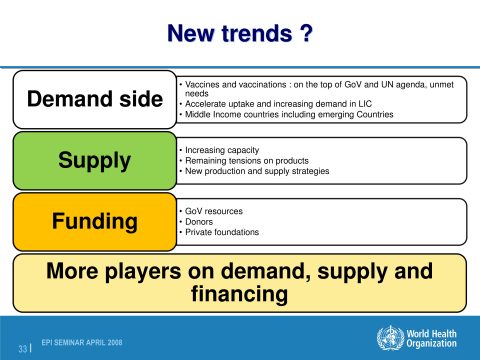

Dopo avere esaminato nel dettaglio il contributo dato dalle campagne e dall’attività delle due organizzazioni internazionali alla crescita dei fatturati dell’industria dei vaccini, vengono riassunti ancora una volta i fattori strategici che comunemente l’analisi economica prende in esame: domanda, offerta e risorse finanziarie. Sul lato della domanda leggiamo come imperativi: “vaccini e vaccinazioni, in cima all’agenda dei governi”; alla voce “finanziamenti” (Funding) leggiamo come prima direttiva: “risorse governative” (GoV resources SLIDE n. 33).

Voglio spingere l’obiettività fino ad affermare che il documento è riflesso di un’onestà brutale, ma sempre di onestà. In Italia i comitati di affari sulla salute pubblica pullulano, ma mai nessuno avrebbe reso pubblico un documento del genere. Segno da un lato che il principio della trasparenza ancora regge da qualche parte nel mondo, ma segno anche del fatto che ragionare di necessità di incrementare a più non posso le vaccinazioni per ragioni economiche è considerato dai manager dell’industria farmaceutica un obiettivo più che legittimo, degno di difesa e tale, sembrerebbe di capire, da non dover suscitare alcuna indignazione, ma solo entusiasmo per i risultati più che brillanti conseguiti nell’ultimo decennio.

Invece l’indignazione sorge, e tanto più forte pensando a tutte le accuse che in questi anni hanno investito chi sosteneva che alla base di campagne vaccinatrici condotte in modo illogico e irrazionale non ci potesse essere se non una precisa strategia economica dell’industria farmaceutica5.

L’Organizzazione Mondiale della Sanità (OMS), sotto gli occhi del mondo, rende pubblico un documento di tal genere in quanto legittimo dal punto di vista esclusivo dell’industria. Ma può dichiararsi onesto ed in buona fede chi afferma che articoli medici e scientifici finanziati dalle grandi case farmaceutiche non risentirebbero neppure in minima parte di ciò che manager ed analisti economici vanno raccomandando ai consigli di amministrazione delle industrie del farmaco, e cioè di sviluppare la vendita di vaccini?

Si può in tutta buona fede affermare che mai nulla di quelle raccomandazioni contribuisca, ad esempio, a far trascegliere ai ricercatori i dati più favorevoli ai vaccini, piuttosto che quelli meno favorevoli quando si parli di reazioni avverse, di collegamento tra iper-vaccinazione e malattie auto-immuni, o di tossicità degli adiuvanti vaccinali (come ad es. i Sali di alluminio)?

Con il vaccino contro la varicella, la Merck guadagna 392 milioni di dollari (= 350 milioni di euro). Per avere un ordine di grandezza: si tratta di una cifra superiore a quella che l’intera manovra finanziaria italiana 2014-15 ha devoluto al settore ricerca e sviluppo (circa 300 milioni).

E ancora: viene rilasciato con il logo dell’OMS un documento che senza mezzi termini afferma la necessità di fare spendere ai governi dei paesi in via di sviluppo miliardi di dollari in vaccini quando una delle priorità per quelle aree del mondo è investire in qualcosa che per la salute è ben più vitale come alimentazione adeguata, istruzione, migliori condizioni igienico-sanitarie negli ambienti di vita e di lavoro, accesso a strutture ospedaliere efficienti, disponibilità di acqua potabile, senza i quali i vaccini nulla possono per migliorare le aspettative di vita.

Ed anche nei paesi sviluppati, chiediamo, quante risorse utilmente incanalabili verso un miglioramento delle prestazioni del sistema sanitario possono venire disperse grazie alla rampante politica di espansione economica dei manager dei vaccini?

E ancora: viene rilasciato con il logo dell’OMS un documento che senza mezzi termini afferma la necessità di fare spendere ai governi dei paesi in via di sviluppo miliardi di dollari in vaccini quando una delle priorità per quelle aree del mondo è investire in qualcosa che per la salute è ben più vitale come alimentazione adeguata, istruzione, migliori condizioni igienico-sanitarie negli ambienti di vita e di lavoro, accesso a strutture ospedaliere efficienti, disponibilità di acqua potabile, senza i quali i vaccini nulla possono per migliorare le aspettative di vita.

Ed anche nei paesi sviluppati, chiediamo, quante risorse utilmente incanalabili verso un miglioramento delle prestazioni del sistema sanitario possono venire disperse grazie alla rampante politica di espansione economica dei manager dei vaccini?

Dal 2012 in Italia, quando i vari governi hanno imposto tagli alla sanità, le manovre ammontavano a circa 2 miliardi di euro al colpo. Sempre per avere un ordine di grandezza: con un solo vaccino anti-papillomavirus, dall’efficacia non dimostrata, Glaxo e la Merck hanno guadagnato in soli 6 mesi circa ¼ dei tagli alla spesa sanitaria italiana programmati per il 2012; sempre con il vaccino anti-papillomavirus nel 2010 la sola Merck ha introitato oltre 1 miliardo di dollari e la Sanofi altrettanto con il vaccino anti-influenzale. Cioè, dalle vendite di soli 2 vaccini si è ricavata una cifra circa pari alla manovra finanziaria su tutta la sanità italiana di cui si è discusso in questi mesi (2,6 miliardi di euro).

E normale che l’industria farmaceutica guadagni vendendo i propri prodotti, come qualsiasi azienda. Quello che non è accettabile è l’intervento diretto o indiretto nelle politiche sanitarie dei governi, o l’insistere in spregiudicate tecniche di marketing di vendita della paura allo scopo di incrementare i fatturati. E’ questo aspetto a destare maggiore preoccupazione.

Se lo strapotere economico delle industrie dei vaccini ha per mira dichiarata la propria ulteriore espansione, allora sarebbe doveroso che l’OMS riscrivesse quel documento dal punto di vista dei pazienti (e dei contribuenti), e ponesse in cima alle priorità per i governi non quella di acquistare a tutto spiano i vaccini, ma quella di adottare una politica vaccinale rispondente a buon senso, razionalità e misura, e non ultimo all’indipendenza sia economica che scientifica dai comitati di valutazione e consulenza ricchi (è proprio il termine esatto) di conflitti di interessi con l’industria farmaceutica.

Fonti:

- Vaccini: con Bexsero®▼GSK insidia la leadership di Sanofi – Daily Health Industry – Pubblicato il 8 giugno 2016

- Come nasce un farmaco – AIFA (Agenzia Italiana del Farmaco)

- Vaccini, GlobalData: il candidato GSK per il meningococco “rivoluzionerà” il mercato – Medical Affair 12 luglio, 2016

- GSK presenta la sua ricerca: 40 nuove molecole entro il 2020, 80% first in class – Pharmastar. Il giornale on-line sui farmaci – 04 novembre 2015 di Emilia Vaccaro

- IL MERCATO MONDIALE DEI VACCINI – a cura del Dott. Eugenio Serravalle e della Dott.ssa Alessia Zurlini – Assis (associazione di studi e informazione sulla salute) 10 giugno 2015

Nessun commento:

Posta un commento

Nota. Solo i membri di questo blog possono postare un commento.